Отчет о прибылях и убытках

* Резерв под обесценение кредитов, средств в других банках и денежных средств и их эквивалентов

* Резерв под обесценение кредитов, средств в других банках и денежных средств и их эквивалентов

** Скорректировано на реклассификацию отчислений в ФОСВ из операционных расходов в процентные расходы Чистая прибыль банка за 2020 год составила 38,1 млрд руб. (рост на 1,2% по сравнению с 2019 годом), что является рекордным показателем для Райффайзенбанка. В четвертом квартале банк заработал 10,1 млрд руб. (+11,9% г/г и + 9,8% кв/кв).

Рентабельность капитала (ROE) после уплаты налогов составила 21,7% за весь 2020 год (снижение на 170 б.п. г/г) и 22,3% за четвертый квартал (рост на 140 б.п. г/г и рост на 309 б.п. кв/кв). Квартальное улучшение ROE было обусловлено ростом прибыли на 10% благодаря существенному росту комиссионных доходов и более низкой стоимости риска.

Чистый процентный доход вырос на 7,0% г/г за 2020 год и составил 61,5 млрд руб. Годовой рост был обусловлен снижением расходов по процентным и валютным свопам, а также снижением расходов на срочные депозиты. В 4кв. 2020 г. чистый процентный доход составил 15,6 млрд руб., что на 0,4% превышает показатель предыдущего года и на 1,4% значение за предыдущий квартал.

Чистая процентная маржа составила 4,9% в 2020 году по сравнению с 5,2% в 2019 году из-за того, что доходность активов сократилась примерно на 270 б.п. г/г, в то время как стоимость фондирования снизилась в меньшей степени — на 240 б.п. г/г. С учетом корректировки на реклассификацию отчислений в ФОСВ из операционных расходов в процентные расходы, чистая процентная маржа составила 4,7% в 2020 году по сравнению с 4,9% в 2019 году. В 4кв. 2020 чистая процентная маржа составила 4,8% (4,6% с поправкой на реклассификацию отчислений в ФОСВ), по сравнению с 5,0% в 3кв. 2020 (4,8% с поправкой на реклассификацию отчислений в ФОСВ), главным образом из-за давления на доходность кредитов.

Чистый комиссионный доход вырос на 6,0% г/г в 2020 году. В 4кв. 2020 г. комиссионные доходы выросли на 34% кв/кв, прежде всего за счет комиссий по операциям с пластиковыми картами (+50% кв/кв). Рост за 4 кв. 2020 года в годовом выражении составил 13%, хотя некоторые ограничения, связанные с пандемией, еще действовали.

Торговый результат1 за 12 месяцев 2020 года составил 10,0 млрд руб., что на 3,6% больше, чем за аналогичный период 2019 года. В 4кв. 2020 г. торговый результат составил 1,6 млрд руб.

Расходы на создание резервов составили 9,6 млрд рублей и 1,4 млрд рублей за 12 месяцев 2020 г. и 4кв. 2020 г. соответственно. Стоимость риска (CoR) составила 1,2% в 2020 году, что, хотя и превышает уровень 2019 года (0,5%), но все еще близко к среднему значению за 10 лет (около 1%). В 4кв. 2020 г. стоимость риска снизилась на 52 б.п. кв/кв на фоне снижения отчислений в резервы в розничном сегменте и составила 0,65%, что является самым низким квартальным результатом со 2кв. 2019 г.

Операционные расходы выросли на 3,7% г/г за 12 месяцев 2020 года. Отношение операционных расходов к доходам (CIR), скорректированное на реклассификацию отчислений в ФОСВ из операционных расходов в процентные расходы, составило 37,8% по состоянию на 2020 г., что является самым низким показателем с 2016 г. В 4кв. 2020 г. отношение операционных расходов к доходам составило 43,6% (с поправкой на отчисления в ФОСВ), так как совокупные расходы выросли более чем на 30% кв/кв, в основном за счет расходов, несвязанных с персоналом, в частности расходов на маркетинг и рекламу, а также на ИТ-услуги. Расходы на персонал выросли на 18% кв/кв, при это рост за год составил лишь 1,3%.

Отчет о финансовом положении

* Включая государственные и общественные организации

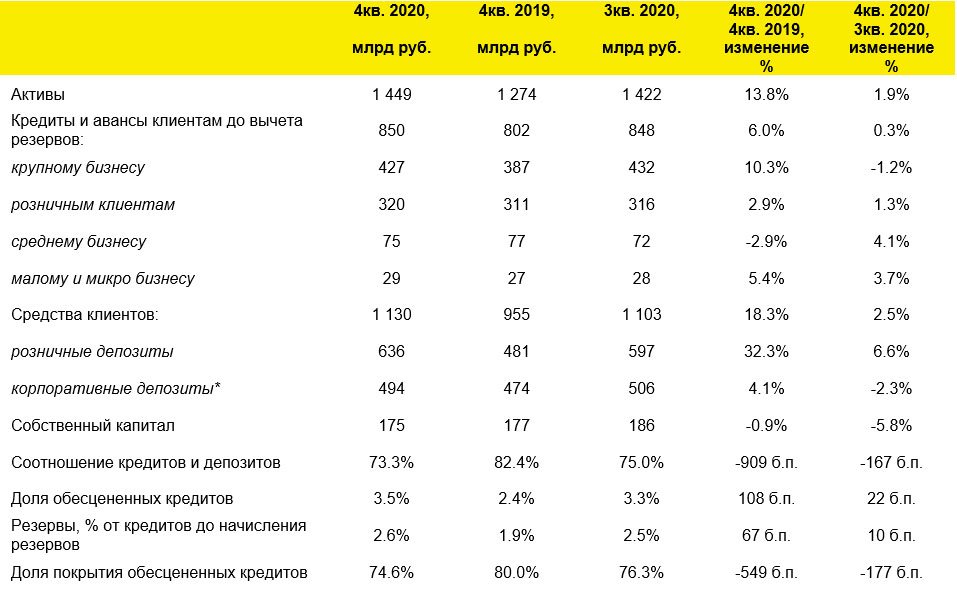

* Включая государственные и общественные организации Совокупные активы выросли на 13,8% г/г и 1,9% кв/кв по состоянию на конец 2020 года. Двузначный рост активов в годовом исчислении был обусловлен ростом денежных средств и их эквивалентов, в частности увеличением краткосрочных размещений в других банках. В результате этого, доля ликвидных активов выросла до 39% в 4кв. 2020 г. с 37% в 3кв. 2020 г. и 34% в 4кв. 2019 г.

Кредитный портфель до вычета резервов увеличился на 6,0% г/г и 0,3% кв/кв и составил 850,5 млрд рублей. Положительная динамика связана с кредитами крупным корпорациям (+10,3% г/г) и ипотечными кредитами (+8,4% г/г), которые были поддержаны государственной программой субсидирования и собственным механизмом рефинансирования банка. Прочие розничные кредиты снизились на 1,8% г/г преимущественно из-за более строгих стандартов выдачи кредитов, введенных банком. Стоит отметить, что прочие розничные кредиты демонстрировали положительную динамику на квартальной основе.

Доля обесцененных кредитов составила 3,5% по состоянию на конец 2020 года, увеличившись на 108 б.п. г/г и на 22 б.п. кв/кв. Рост доли обесцененных кредитов обусловлен розничным необеспеченным сегментом, в то время как показатели в других сегментах оставались стабильными.

Средства клиентов выросли на 18,3% г/г и на 2,5% кв/кв и составили 1 130 млрд руб. Рост был обусловлен розничными текущими счетами (+58,2% г/г и +8,7% кв/кв), которые на текущий момент составляют более 50% от общего объема средств клиентов.

Соотношение кредитов и депозитов на 31.12.2020 составило 73,3% по сравнению с 82,4% на конец 4кв. 2019 г. и 75,0% на конец 3кв. 2020 г.

Собственный капитал достиг 175,1 млрд рублей по состоянию на 31.12.2020, снизившись на 0,9% г/г и 5,8% кв/кв, поскольку банк выплатил 19,0 млрд рублей и 20,8 млрд рублей дивидендов в сентябре и декабре соответственно.

Нормативы достаточности капитала Н1.1 и Н1.23 по состоянию на 1 января 2021 года составили 11,7% и 12,5% соответственно (при нормативных минимумах 8,0%* и 9,5%*). Коэффициент Н1.0 на ту же дату составлял 16,1% (при нормативном минимуме 11,5%*).

1 В торговый результат включаются следующие статьи: доходы за вычетом расходов по операциям с торговыми ценными бумагами; доходы за вычетом расходов по прочим ценным бумагам, оцениваемым по справедливой стоимости через прибыль и убыток; доходы за вычетом расходов по операциям с иностранной валютой; нереализованные доходы за вычетом расходов/(расходы за вычетом доходов) от операций с производными финансовыми инструментами; реализованные доходы за вычетом расходов от операций с производными финансовыми инструментами; расходы за вычетом доходов от переоценки иностранной валюты; амортизацию корректировки хеджирования и неэффективность хеджа, доходы за вычетом расходов от выбытия инвестиционных ценных бумаг, оцениваемых по справедливой стоимости через прочий совокупный доход.

2 По Базель III в. соответствии с методологией ЦБ РФ

* Минимальные требования к нормативам достаточности капитала для СЗКО.

Райффайзенбанк является дочерней структурой Райффайзен Банк Интернациональ АГ. Райффайзенбанк — один из самых надежных российских банков, который создает финансовые решения для частных и корпоративных клиентов, резидентов и нерезидентов Российской Федерации. Согласно данным «Интерфакс-ЦЭА», Райффайзенбанк занимает 10-е место по размеру активов по итогам 12 месяцев 2020 года, 7-е по объему средств частных лиц и 9-е по объему кредитов для частных лиц. По данным журнала Forbes, Райффайзенбанк признан самым надежным банком в России в 2020 году.

Райффайзен Банк Интернациональ АГ является ведущим корпоративным и инвестиционным банком на финансовых рынках Австрии и в странах Центральной и Восточной Европы. В Центральной и Восточной Европе Райффайзен Банк Интернациональ представлен на 13 рынках и предоставляет широкий спектр финансовых услуг, включая лизинг, управление активами и сопровождение сделок по слиянию и поглощению. Более чем 45 000 сотрудников обслуживают 17,2 млн клиентов более чем в 1 900 подразделениях, основная часть которых расположена в странах Центральной и Восточной Европы. Акции Райффайзен Банк Интернациональ зарегистрированы на Венской фондовой бирже.

120110+7 (800) 700-91-00

120110+7 (800) 700-91-00