В обзоре содержатся сравнительные данные о существующей в России инфраструктуре финансовых услуг (количество банков, микрофинансовых организаций, кредитных потребительских кооперативов, страховых компаний, ломбардов, банкоматов, платежных терминалов и т.п. в различных регионах страны), а также подробная информация о востребованности населением и малым и средним бизнесом финансовых сервисов и удовлетворенности ими. Данные об инфраструктуре финансовых услуг дают возможность сравнить некоторые ключевые показатели в 2014 и 2015 годах, когда российская экономика вступила в период серьезного экономического кризиса, усугубленного воздействием неблагоприятных внешних факторов, таких как снижающиеся цены на энергоносители и внешнеполитические санкции. Из представленных в обзоре данных можно получить представление о том, какие финансовые сервисы были более всего популярны у взрослого населения в зависимости от пола, возраста, типа занятости и места проживания, а также какие предпочтения относительно различных финансовых инструментов выражал в 2015 году малый и средний бизнес, находящийся в различных регионах страны.

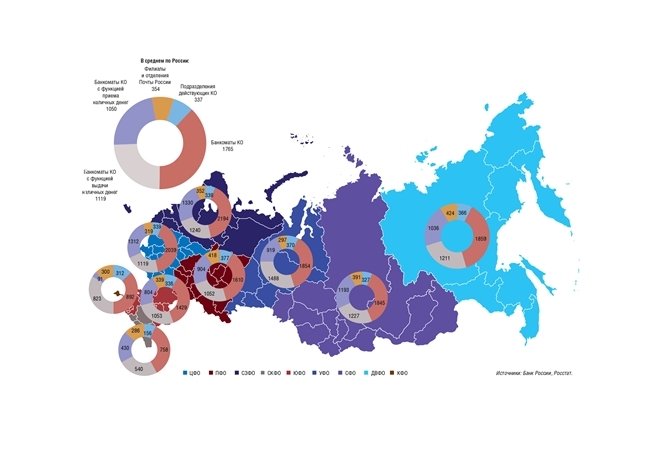

Согласно оценкам Международного валютного фонда, по итогам 2014 года в России большинство показателей финансовой доступности были сопоставимы с аналогичными в странах «Большой семерки»: по количеству подразделений действующих банков на 100 тысяч взрослых жителей наша страна оказалась только позади Италии и Франции, а по количеству банкоматов на те же 100 тысяч жителей уступила лишь Канаде.

При этом по итогам 2015 года количество банковских подразделений сократилось на 11,2%, однако существенно возросло количество платежных терминалов банковских и небанковских платежных агентов (на 16,2% и 74,7% соответственно). Также на 5% (до 39,5%) увеличилась доля взрослого населения, имеющего (по собственным оценкам) возможность дистанционного доступа к банковским счетам для переводов денежных средств. Таким образом, развитие дистанционных и цифровых финансовых услуг стало одним из факторов, компенсирующих снижение физического доступа к финансовым услугам в территориально удаленных регионах страны.

Что касается востребованности финансовых услуг, то, согласно обзору, почти каждый третий взрослый россиянин брал кредит в банке. При этом наиболее активные пользователи банковских кредитов – население среднего возраста (от 25 до 55 лет), предприниматели и работающие по найму. Займы в МФО брали лишь 2,8% взрослого населения страны, а в ломбардах – 3,4%. Наибольшая доля населения, размещавшего средства на вкладах в кредитных организациях, приходится на возрастную группу от 71 года и старше (44,9%). При этом в МФО активно размещали средства граждане среднего возраста (46–50 лет) и в возрасте старше 66 лет. Вероятнее всего, их привлекала возможность получить высокий процентный доход, что, в свою очередь, свидетельствует о неумении сопоставить риски и возможную выгоду, комментируют авторы обзора.

В исследовании также представлены данные об использовании взрослым населением услуг по страхованию имущества, жизни и других страховых продуктов в зависимости от возраста и пола, типа занятости и типа населенного пункта, в котором проживают респонденты. В целом же в России в 2015 году услугами добровольного страхования пользовались 16,4% взрослого населения, обязательного страхования – 63,2%.

Согласно данным обзора, дистанционным доступом к банковским счетам чаще всего пользуется молодежь в возрастных группах от 21 года до 35 лет, при этом среди пожилых людей, использующих дистанционный доступ, доля тех, кому 66–70 лет, выше (5,2% данной категории населения), чем тех, кому 61–65 лет (3,8%).

В России 37,9% взрослого населения имеют только зарплатную карту, 19,9% – только другую расчетную (дебетовую) карту, кроме зарплатной, 14,2% – оба типа платежных карт. Самая высокая доля жителей, имеющих зарплатную карту, проживает в Уральском федеральном округе (62,3% взрослого населения округа), а лидером по доле населения, располагающего расчетными (дебетовыми) картами, которые не являются зарплатными, стал Дальний Восток (56,7%). 22,5% россиян имеют действующие кредитные карты.

Больше всего получают переводы через электронный кошелек, платежную систему, на банковский счет или карту взрослые жители Дальневосточного федерального округа, при этом чаще всего они получают переводы на карту (61,7% взрослого населения округа).

В разделе обзора, посвященном оценке качества финансовых услуг, приведены данные о том, в каких регионах страны население чаще отказывалось от оформления кредита, размещения вклада, услуг добровольного страхования и почему. Например, 22,8% россиян отказались от кредита из-за высокой ставки; наибольшая доля отказавшихся приходится на взрослое население, проживающее в семьях с доходом от 45 до 55 тыс. рублей на человека в месяц (46,2%). Самые большие доли взрослого населения, посчитавшего обслуживание кредита непосильным, приходятся на Приволжский (30,7% взрослого населения округа) и Дальневосточный федеральные округа (26,8%).

В обзоре также содержится информация о том, в каких округах жители больше всего не доверяют банкам, а в каких – МФО. Полностью не доверяют любым финансовым организациям лишь 4% взрослого населения. При этом в обзоре отмечается снижение уровня недоверия населения к финансовым институтам (к кредитным организациям, МФО, КПК, ломбардам и субъектам страхового дела). Впрочем, оценивая удовлетворенность граждан услугами микрофинансирования, авторы обращают внимание на то, что более 81,2% опрошенных, скорее всего, не сталкивались с данным видом финансовых услуг или затрудняются ответить. Страховому рынку оценку смогли дать 31,5% взрослого населения России.

В ходе проведения исследования была измерена степень понимания населением экономического содержания различных финансовых терминов. Оказалось, что в Москве и Санкт-Петербурге только 45,3% взрослого населения понимают, что такое процентная ставка, тогда как доля сельских жителей, знакомых с этим экономическим термином, составляет 49,6%. В сложных процентах лучше всех разбираются жители небольших городов с населением 50–100 тысяч человек (43,5%). Зато жители обеих столиц, а также городов-миллионников лучше прочих понимают экономическое содержание понятий «инфляция» и «денежная иллюзия».

Большинство жителей России считают, что благодаря существующим в стране финансовым услугам качество их жизни улучшилось (60,7%), и лишь малая часть населения (8,3%) отрицательно оценила влияние финансовых услуг на качество жизни. Остальные считают, что качество их жизни не изменилось.

Что касается субъектов малого и среднего предпринимательства (МСП), то в обзоре отмечается, что почти пятая часть из них (17,8%) в рассматриваемый период имела активный залоговый банковский кредит и почти столько же (17,6%) – открытую кредитную линию. При этом выяснилось, что значительную часть кредитов организации малого бизнеса берут от имени физического лица, причем чаще всего это характерно для Сибирского федерального округа (22,8%). В МФО субъекты МСП занимают менее активно: здесь данный показатель составил лишь 1,2%, что может объясняться недостаточной информированностью начинающих предпринимателей о государственной поддержке малого и среднего бизнеса через данный сегмент финансового рынка. Оценивая удовлетворенность при пользовании займами МФО, 92,6% субъектов МСП признались, что никогда не сталкивались с таким сервисом, или затруднились с ответом. Также малый и средний бизнес весьма неактивно пользовался лизингом и факторингом: не сталкивались с факторингом или затруднились с ответом об удовлетворенности им более 90% опрошенных, оценить качество лизинга в лизинговой компании смогли лишь 31,2% субъектов МСП.

Давая оценку качеству финансовых услуг для малого и среднего бизнеса, авторы обзора сообщают, в каких регионах страны предпринимателям легче получить необеспеченный кредит/заем – лидером по простоте получения такого кредита стал Северо-Западный федеральный округ.

В целом, как выяснилось, 71% субъектов МСП удовлетворены банковским сервисом. В обзоре также дана оценка возможности бизнесу получить экстренное финансирование: четверть предпринимателей уверены, что при необходимости получат такое финансирование, еще 45,6% считают, что вероятнее всего смогут его получить.

В основу обзора легли индикаторы финансовой доступности за 2014 и 2015 годы, замеры которых Банк России провел в 2015 и 2016 годах. Индикаторы включают в себя как данные отчетности финансовых организаций, так и опросные данные взрослого населения и субъектов МСП.

Банк России намерен выпускать обзоры состояния финансовой доступности ежегодно. При этом в 2017 году планируется дополнить набор индикаторов показателями развития МСП в части качества и полезности финансовых услуг, а также результатами оценки уровня финансовой грамотности и компетентности населения.

Кроме того, в 2017 году Банк России планирует разработать стратегию повышения финансовой доступности на среднесрочную перспективу, в которой, в частности, будут отражены рекомендации Программы оценки российского финансового сектора (FSAP) Всемирного банка и Международного валютного фонда.

Среди основных мероприятий по реализации стратегии – развитие финансовой грамотности населения и представителей малого и среднего бизнеса, финансирования МСП, каналов оказания цифровых финансовых услуг, доступа к финансовым услугам в удаленных и сельских районах, а также совершенствование механизмов защиты прав потребителей финансовых услуг. Серьезное внимание планируется уделить задачам определения уровня финансовой грамотности и компетентности населения, в том числе выявлению факторов, мотивирующих население повышать собственный уровень финансовой грамотности, а также изучению потребности в финансовом просвещении субъектов малого и среднего предпринимательства.

128075+7 (800) 300-30-00

128075+7 (800) 300-30-00